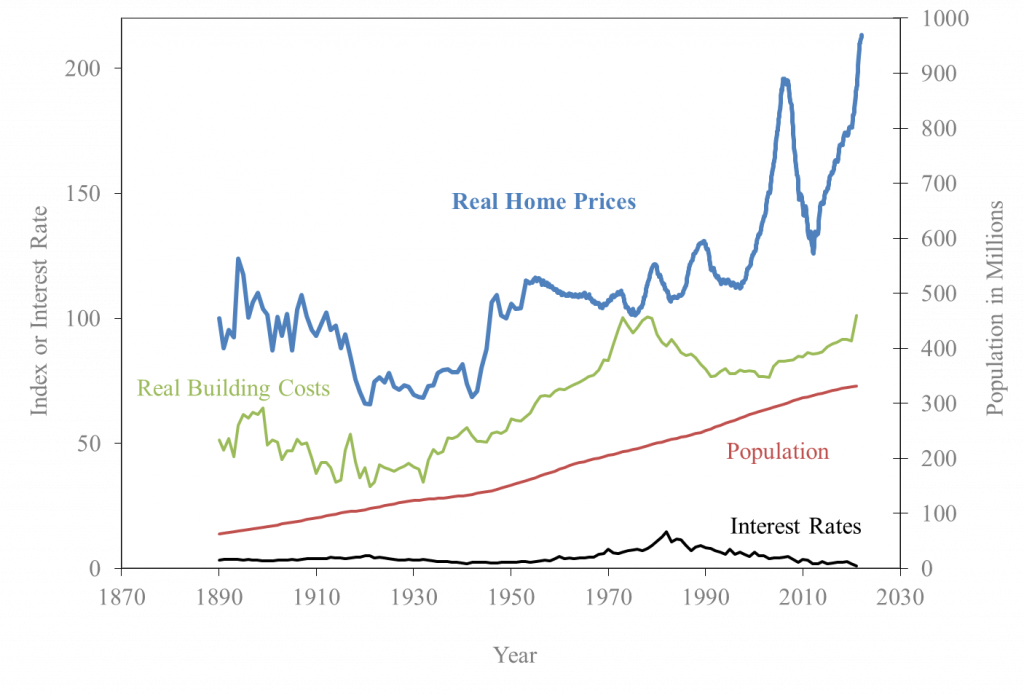

Desde el año 1.890 hasta la fecha la plusvalía de las viviendas en EUA ha sido de 3,26%, al considerar la inflación el rendimiento real por plusvalías ha sido de alrededor 0,5%, protegiendo así el valor del dinero contra este sigiloso enemigo del patrimonio; pero no funcionando como una inversión muy rentable, al menos en términos históricos.

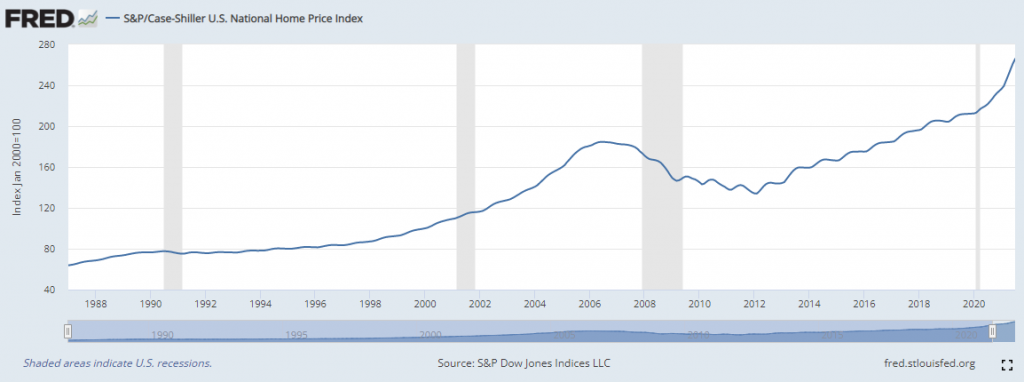

Existe un paradigma sobre la plusvalía de la vivienda, en vista que los tiempos de tenencia suelen ser largos y la compra se aleja tanto de la venta que a la gente le sorprende la diferencia en este prolongado plazo. Al contemplar la inflación el rendimiento anualizado suele ser mucho más conservador de lo pensado. Por ejemplo, desde el año 2.000 a la fecha el Índice de Precio de Residencias ha pasado de 100 a 256 (más que duplicado su precio), no obstante al considerar que han pasado 21 años el rendimiento anual de dichas plusvalía ha sido de 4,58% (sin considerar la inflación). A continuación gráfica de Federal Reserve Bank of St. Louis (FRED) y tasas analizadas del índice Case-Shiller Home Price Indices:

Otros elementos a considerar son los costos que ocasiona este tipo de inversiones, como algunos gastos durante la compra, otros mayores aun durante la tenencia, tales como: condominio o asociación, reparaciones a lo largo del tiempo, depreciación del inmueble, impuestos, entre otros. Para el caso de quienes deciden arrendar, aunque en efecto se alcanza a obtener un flujo de caja positivo, hay que considerar gastos a la administradora, mayores reparaciones a la propiedad, el riesgo del inquilino, más rotación del mismo (tasa efectiva de ocupación).

Por último al momento de la venta, mayores gastos son causados, tales como la comisión de venta que suele estar alrededor del 6%, mejoras a la propiedad, impuestos y tiempo del inmueble desocupado.

Volviendo a la tendencia histórica, si observamos la evolución de los precios en los últimos 130 años, notaremos que los precios han estado estancados salvo dos periodos de gran crecimiento, luego de la II Guerra Mundial iniciando la era de los Baby Boom; los soldados volvían a América a fundar sus familias, los cuales contaron con incentivos gubernamentales como el GI Bill, y recientemente el periodo que comenzó en 1.998 hasta el Crack Inmobiliario del 2.007, al cual le siguió el posterior rebote que estamos viviendo en la actualidad.

Cabe destacar que el crecimiento de los precios luego de la segunda Guerra Mundial sucede luego de un periodo de decrecimiento de 5 décadas, en las cuales se vivió además de la guerra mencionada, la I Guerra Mundial, La Pandemia de 1.918 que contagió a casi 1/3 la población de EUA y desencadenó 675.000 muertes y la Gran Depresión de 1.929.

Todo esto explica el porqué las clases medias viven en casas más grandes y con mayores servicios que hace décadas y diseminándose en mas propiedades, cada vez son mas los jóvenes que fundan sus propios hogares en viviendas unifamiliares e incluso quienes abandonan sus hogares paternos antes del matrimonio.

En este texto abordo los aspectos de la vivienda desde una perspectiva meramente financiera, no considerando otros aspectos más allá de la inversión. Sin embargo podríamos hablar de otros tipos de dividendos de una vivienda para ser ocupada, asociados a la seguridad y satisfacción personal y todas las vivencias personales y familiares que suelen darse en estos espacios.

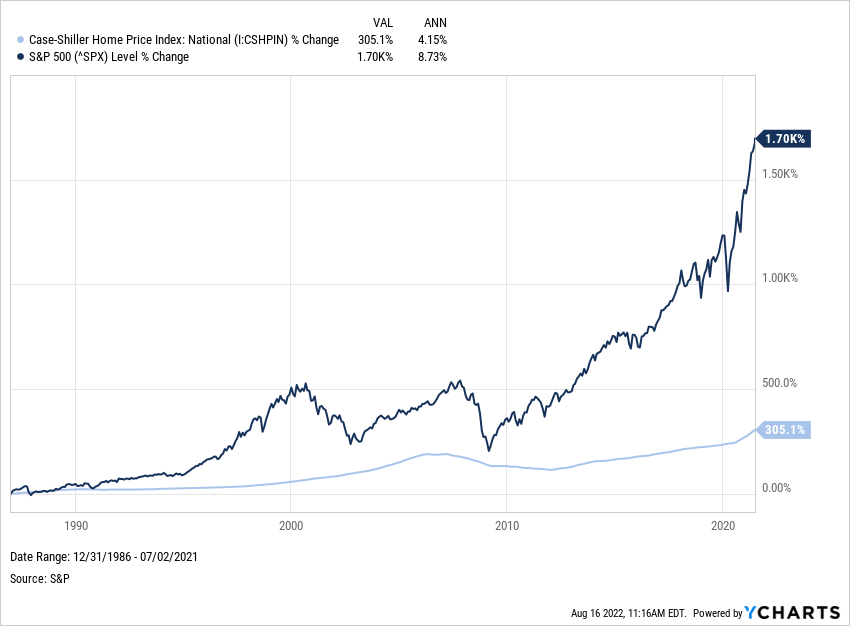

Cierro citando al nobel de economía Robert Shiller, quien sigue muy de cerca los precios de las viviendas y los mercados bursátiles, y gráfico que compara evolución del precio del índice S&P500 (principal índice de las acciones en EUA) Vs. la evolución del precio de la vivienda desde 1.986 a la fecha.

«La vivienda ocupada parece una mala inversión en relación con el mercado de valores: a pesar de la volatilidad ocasional en el sector inmobiliario, a nivel nacional no ha ofrecido prácticamente ganancia de capital a largo plazo.»