«Muchas personas están tratando de ser brillantes y nosotros solo estamos tratando de mantenernos racionales. Y es una gran ventaja”.

Charlie Munger 1924-2023

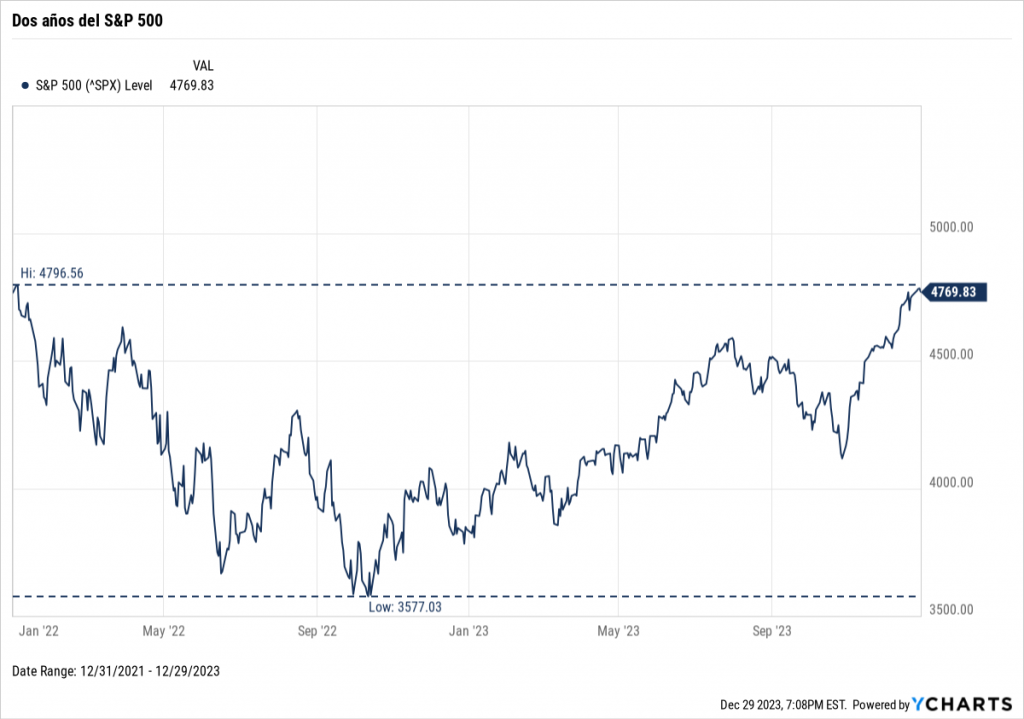

Al momento de escribir esta carta, la comunidad inversora está atenta a la proximidad del índice S&P 500 a nuevos máximos históricos; después de un año en el que dicho índice experimentó un aumento del 24,23% en su cotización. Recordando nuestra carta del año pasado, titulada «Tiempos de Oportunidad», les comparto el siguiente extracto:

Como inversores, la buena noticia es que los mercados bajistas presentan oportunidades para la adquisición de empresas, menores cotizaciones adquieren con menos recursos más beneficios, patrimonios y dividendos. Aunque no soy creyente del market timing, como estrategia para adjudicar capital, la historia nos dice que valoraciones con P/E como el de estos momentos son seguidos de una década de retornos anuales en alrededor de la media histórica (10%).

Cuando el péndulo gira en sentido al optimismo el valor de los portafolios se incrementan, pero cuando regresa el pesimismo y los mercados bajan, se incrementan las participaciones adquiridas.

La combinación de ambas incrementan el patrimonio.

Es importante destacar que podemos ser codiciosos cuando los demás son temerosos, mientras que, debemos ser cautelosos cuando la avaricia e imprudencia se extiende entre la comunidad inversora. En estos momentos, el índice S&P 500 se encuentra cerca de su máximo histórico alcanzado en enero de 2022. En aquel entonces, los beneficios por acción del índice llegaron a ser de $197,87 para el cierre del año 2021 y los dividendos fueron de $60,40. Para este año se estima que los beneficios por acción alcancen aproximadamente los $194 y se espera que los dividendos sean alrededor de $68. Han pasado 730 días desde entonces, lo cual ha mantenido en pausa el crecimiento en las cotizaciones de las empresas. Esto ha sido positivo para evitar sobrevaloraciones y ha presentado oportunidades.

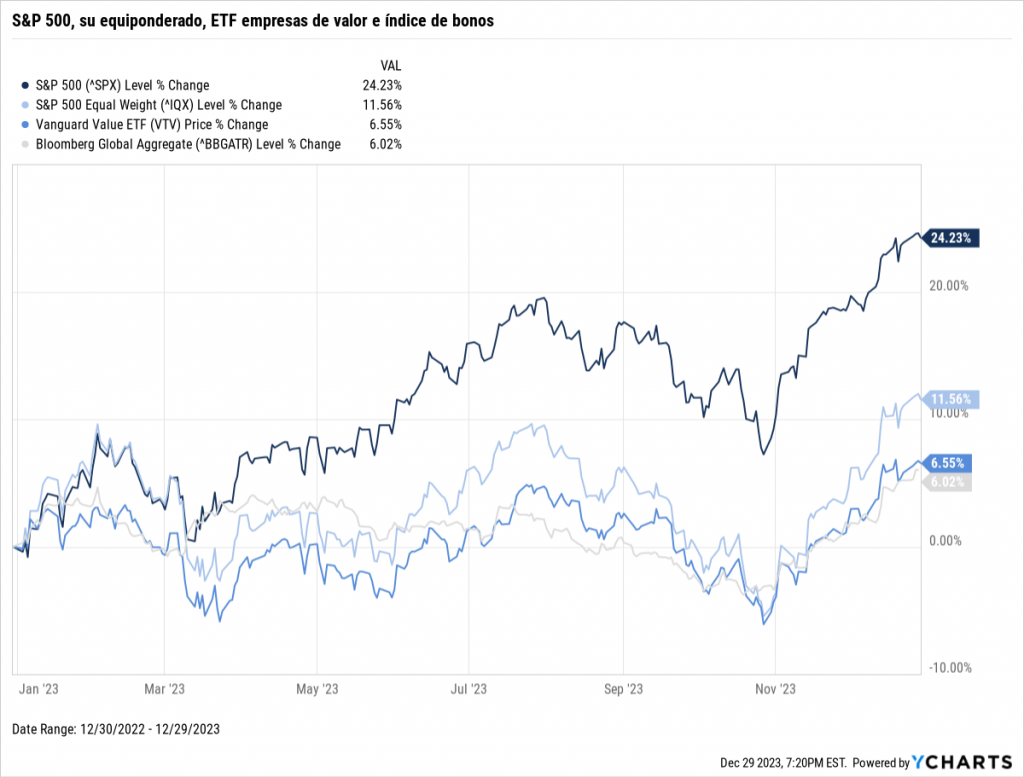

La situación actual del mercado presenta sobrevaloraciones en algunos sectores y empresas específicas, mientras que mantiene oportunidades en otros, debido a una fuerte asimetría en las cotizaciones. Por ejemplo, mientras que el índice S&P 500 cerró el presente año con un incremento casi un 25%, su equiponderado, que divide a las empresas que componen al índice en partes iguales, solo alcanzó el 11,56%; el ETF de Vanguard para las empresas de valor, obtuvo una plusvalía de solo el 6.55%. Estas asimetrías nos brindan oportunidades para 2024.

Los bonos también presentaron descuentos durante el año, ofreciendo rendimientos no vistos en décadas. Estos rendimientos superan las expectativas de inflación, tal como compartimos con ustedes en nuestra publicación: ¡Los bonos han regresado!, sentimos que fue una oportunidad para diversificar las carteras con este tipo de instrumentos, ya que en el pasado no tenían sentido.

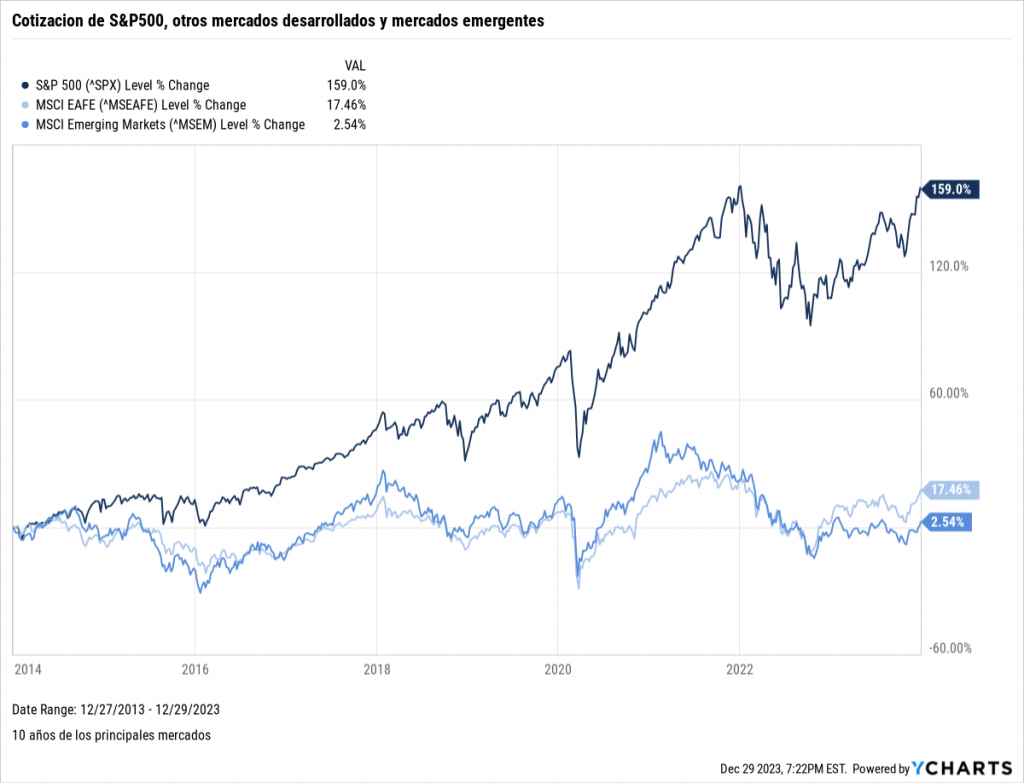

Otros mercados desarrollados y emergentes continúan rezagados en comparación con el aumento del valor de las acciones en Estados Unidos. Consideramos que existen oportunidades en estas regiones, por lo tanto, mantenemos una parte de la adjudicación del capital en dichos mercados. Creemos que eventualmente se producirá una reversión a la media, lo que beneficiaría las cotizaciones de las empresas fuera de los Estados Unidos. En este momento, es posible obtener mayores beneficios y dividendos con menos dinero en estos mercados. Además, al invertir en ellos, diversificamos nuestras carteras, lo cual aumenta nuestro margen de seguridad.

La narrativa para el 2024 se presenta más favorable, a medida que se disipa la incertidumbre. Se destaca un proceso de desinflación en curso, expectativas de recortes en las tasas de interés y la posibilidad de un un aterrizaje suave para la economía, piloteado por la Reserva Federal, lo cual ha contagiado de optimismo a los inversores. Sin embargo, es importante señalar que las predicciones económicas son inciertas y se asemejan más a las adivinanzas. Como inversores, debemos enfocarnos en nuestras empresas y sus fundamentos, lo cual nos brindará mayores probabilidades de éxito y un amplio margen de seguridad.

“Hay inversores viejos e inversores atrevidos, pero no hay inversores viejos y atrevidos.“ Howard Marks

Me despido, pero antes quiero agradecerles una vez más por la confianza que han depositado en nosotros a lo largo de los años, incluso para algunos durante dos décadas. Quiero reafirmar nuestro compromiso de proteger sus patrimonios y obtener rendimientos superiores.

Jesus Delascio, Midas Family Office

29 de diciembre 2023