Los verdaderos inversores prestan más atención a los resultados de las empresas que poseen y a sus dividendos que a las cotizaciones.

En esta oportunidad comenzaré la carta de fin de año con un extracto de mi carta del año pasado.

Benjamin Graham comparaba al mercado de valores con un péndulo, que oscila entre un optimismo insostenible y el pesimismo irracional. Al desarrollar esta analogía, podemos decir que el péndulo representa los ciclos que van de un extremo al otro y las características que los acompañan. Cuando el ciclo es alcista, la comunidad inversora suele ser codiciosa y por ende menos selectiva e imprudente, empujando aún más las cotizaciones y sus riesgos. En el lado opuesto del ciclo, el miedo se apodera de los inversores llevándolos a enfocarse en lo negativo del momento, bajando los precios e infravalorando los activos, proveyendo así de oportunidades. Este péndulo va de un extremo a otro, pero nunca se moverá en una sola dirección.

—Carta a los inversores 2021

Hasta hace solo 12 meses el péndulo giraba en sentido alcista en lo que llame en aquel entonces un «optimismo insostenible«. Durante el 2022 la situación fue antagónica, mientras escribo estas líneas el péndulo gira en sentido opuesto, el pesimismo y la incertidumbre han tomado el protagonismo dentro de la narrativa de la comunidad inversora. Como les he mencionado durante el año, elementos como: la guerra entre Rusia y Ucrania, el COVID-19 que continúa generando inconvenientes en la economía y principalmente en China, la inflación y las amenazas de una probable recesión dominan el discurso entre los inversores, ocasionado incertidumbre y miedo.

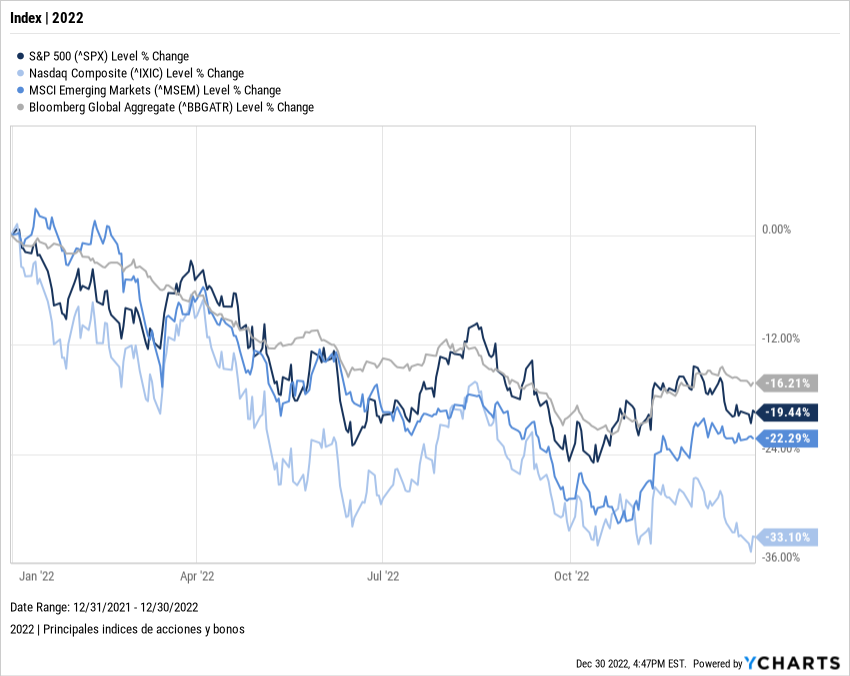

Los principales índices de acciones fueron impopulares en el 2022. El Standard & Poor’s 500 declinó 19,44% en el año y el popular NASDAQ, que presentaba una burbuja selectiva, ha perdido 1/3 de su cotización. Empresas que estuvieron de moda en los años previos, como Apple, Microsoft, Amazon y Tesla, han perdido entre un 27% y 65% de su precio en el año. El pesimismo se ha contagiado a otros mercados, como los Emergentes que cotizan en solo 11,7 veces sus beneficios proyectados y atraviesan por su peor año desde la crisis del 2.008.

Ni los bonos han sido un refugio en esta ocasión, su índice de referencia perdió 16,21% en lo que fue un año catastrófico para la estrategia de bonos y acciones.

Como inversores, la buena noticia es que los mercados bajistas presentan oportunidades para la adquisición de empresas, menores cotizaciones adquieren con menos recursos más beneficios, patrimonios y dividendos. Aunque no soy creyente del market timing, como estrategia para adjudicar capital, la historia nos dice que valoraciones con P/E como el de estos momentos son seguidos de una década de retornos anuales en alrededor de la media histórica (10%).

Cuando el péndulo gira en sentido al optimismo el valor de los portafolios se incrementan, pero cuando regresa el pesimismo y los mercados bajan, se incrementan las participaciones adquiridas.

La combinación de ambas incrementan el patrimonio.

En tanto a los negocios en donde tenemos participación, tuvieron un año significativamente mejor a la media, y aunque cotizan por debajo de su valor razonable, las empresas de valor han sido de las menos afectadas ante la coyuntura actual. Vale destacar que me refiero a precios y no a los fundamentos de las compañías, que en líneas generales los negocios en donde tenemos acciones han tenido un buen año, incrementado sus beneficios y dividendos, el decline en las cotizaciones es un descuento en relación a su valor intrínseco.

Una de las principales preocupaciones de los inversores en este momento es la inflación, que sigilosamente erosiona el poder de compra; el mejor refugio son las acciones de buenas empresas.

“Con expectativas de inflación más alta, los inversores pueden esperar de manera razonable que los beneficios y dividendos de una empresa aumenten a su vez de manera más rápida, provocando así una subida del precio de las acciones.” —Burton Malkiel

Recordemos que cuando los fundamentales de la empresa prometen, la paciencia obtiene su recompensa.

Me despido deseándoles un próspero 2023 y agradeciendo su confianza a lo largo del tiempo y reafirmando nuestro compromiso en la protección y el crecimiento del capital nos han confiado.

Jesus Delascio, Midas Family Office

30 de diciembre 2022