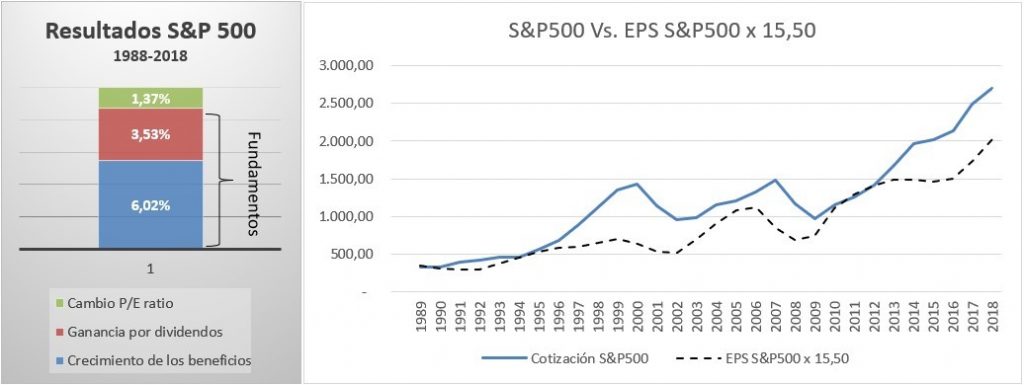

En la mente de la comunidad inversora existe la idea de que las inversiones en acciones a largo plazo son un buen negocio, esto en parte soportado por el crecimiento que ha tenido el Standard & Poor’s 500 (S&P 500) durante las últimas décadas. Con un incremento de valor superior al 7,46% anual, más dividendos de 3,53%, el resultado histórico es de alrededor de 11% (durante los últimos 30 años). En efecto es una excelente rentabilidad, sin embargo la mala noticia es que en la medida en que los mercados de acciones suben de valor las perspectivas de rendimientos a largo plazo disminuyen; lo que nos deja en un presente con unas proyecciones menos ambiciosas para las próxima década, con mayores riesgos ante la volatilidad.

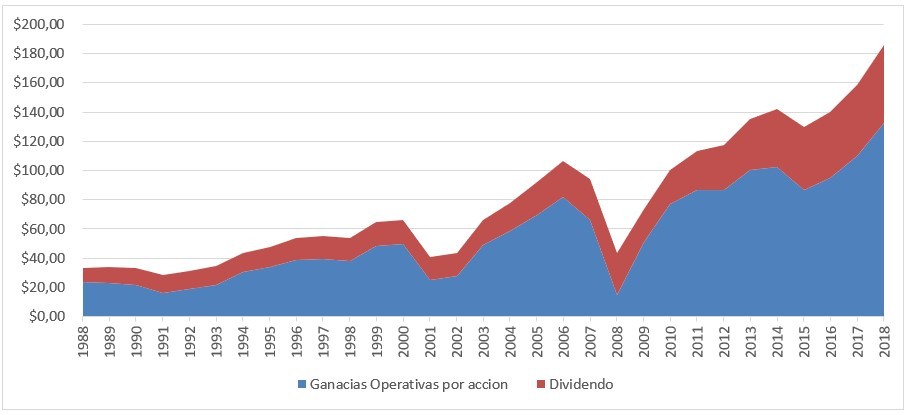

El impulso de la plusvalía en los mercados de acciones de EUA ha sido el sano crecimiento de los beneficios y los dividendos de las empresas que los componen, empujados por el crecimiento de la economía de EUA y el resto de los mercados. Durante los últimos 30 años las ganancias operativas por acción del índice S&P 500 se han incrementado desde $23,75 en 1.988 hasta $132,39 al 2.018, un crecimiento anual normalizado (3a.) de 6,02%. Los dividendos no se han quedado atrás, han crecido 5,48% anual durante el mismo periodo.

Sin embargo, el crecimiento de valor del S&P 500 en este periodo de tiempo es de 7,5% versus el 6% de crecimiento en los beneficios, esta diferencia es producto de un mayor optimismo de la comunidad inversora, que ha incrementado las veces que paga por utilidades (P/E) en un 50% simple o un 1,37% anualizado durante los últimos treinta años. Es decir, tres décadas atrás el S&P 500 cotizaba en 13,8 veces sus utilidades, mientras que hoy este índice cotiza en 20,8 veces sus utilidades. Por ende, el crecimiento de valor del S&P 500 ha sido empujado por dos variables, una mejor valoración P/E y mayores utilidades operativas del mismo. Estos cambios de valoración en el P/E son considerados como un ratio especulativo que mide el sentimiento (pesimista, moderado u optimista) de la comunidad inversora, y es impredecible. Su media histórica desde el año de 1.900 a la fecha es de alrededor 16; no así el promedio de los últimos 30 años, es más optimista, un P/E medio de 20. Cabe destacar que el P/E ratio desde 1.900 hasta 1990 fue de 13.

Ahora bien, para estimar la rentabilidad a obtener durante las próximas décadas me soportaré con la sencilla formula inspirada en la navaja de Ockham, en donde podemos prever un optimista crecimiento de los beneficios operativas del Standard & Poor’s 500 de 6% (en línea con su historia reciente), al sumarle el dividendo actual de 2% del índice obtenemos una ganancia proyectada de 8%, sin considerar variaciones en el P/E, que como comentaba son impredecibles y sumamente volátiles. Sin embargo podemos considerar varios escenarios:

- (A) De mantenerse el optimismo de la comunidad inversora a largo plazo y mantenerse el ratio P/E con la media de las últimas 3 décadas el rendimiento proyectado de 8% no tendría ajuste alguno;

- (B) De normalizar a 10 años a su P/E medio de 16 tendríamos que restar 2% a nuestra proyección de 8%, para un resultado a largo plazo de 6% (lo cual es mi escenario base);

- (C) Escenarios mas pesimistas no podrían ser descartados, como encontrarnos con valoraciones P/E de 13, en este caso la variación del P/E anual durante 10 años sería de -4,5%, para un resultado de largo plazo de solo 4,5%;

- (D) De igual manera no podríamos descartar escenarios de valoraciones P/E mas elevados, como los vistos durante la burbuja .com en el año 2.000, y por ende tener resultados superiores al 8%

6% (crecimiento de ganacias) + 2% (Dividendos) - 2% (Variación de P/E) = 6% Ganancia Proyectada)

(B) Escenario base

Para hacer un comparativo entre el rendimiento obtenido durante las ultimas décadas (11%) versus una proyección moderada de 6% utilizaré la regla del 72 para medir el tiempo necesario de duplicar el capital:

Últimos 30 años 72/11=6,5 años Vs. Proyección actual 72/6=12 años.

Podríamos requerir el doble de tiempo para obtener los mismos resultados que disfrutamos en el pasado, en un escenario moderado.

En todos estos escenarios debemos considerar las posibilidades de distintos eventos aleatorios que podrían alterar tanto las proyecciones de los fundamentos de las empresas como el sentimiento de la comunidad inversora: recesiones y su duración, eventos geopolíticos, guerras, el desánimo de la comunidad inversora por el mercado de valores, entre otros.

Valoraciones mas bajas permitirían mejores oportunidades para invertir y/o reinvertir. Por ejemplo, de el Standard & Poor’s 500 cotizaría hoy en 2.335 si su ratio P/E fuese de 15,50, un ajuste de -25% de su cotización del día de hoy. Este es un dato que debemos tener en consideración al participar en el mercado de acciones.

No obstante hay quienes piensas que nos encontraros en una nueva era de crecimiento y de tasas de interés bajas por los siguientes años, lo que soportaría el escenario A, esto estaría por verse.

PD La cotización de Standard & Poor’s 500 al escribir esto es de: 2.847,11 (Close 08/23/2019)